BTC突破89000美元后,狂飙还是回调?

原创 | Odaily星球日报

作者 | Azuma

“币太祖”特朗普胜选之后,牛市的来临已成定局,但 BTC 的涨势依旧超出了许多人的预料。

继 11 月 10 日傍晚突破 80000 美元大关后不久,短短 1 天之后,BTC 于 11 月 12 日凌晨短线突破 89000 美元 —— 最高一度触及 89575 USDT,大有乘势继续冲击 90000 美元关口的态势。

OKX 实时行情显示,截至发文 BTC 暂报 89032 USDT, 24 小时涨幅 10.02% ,距离“ 100000 美元大关”仅剩约 12.3% 的涨幅。

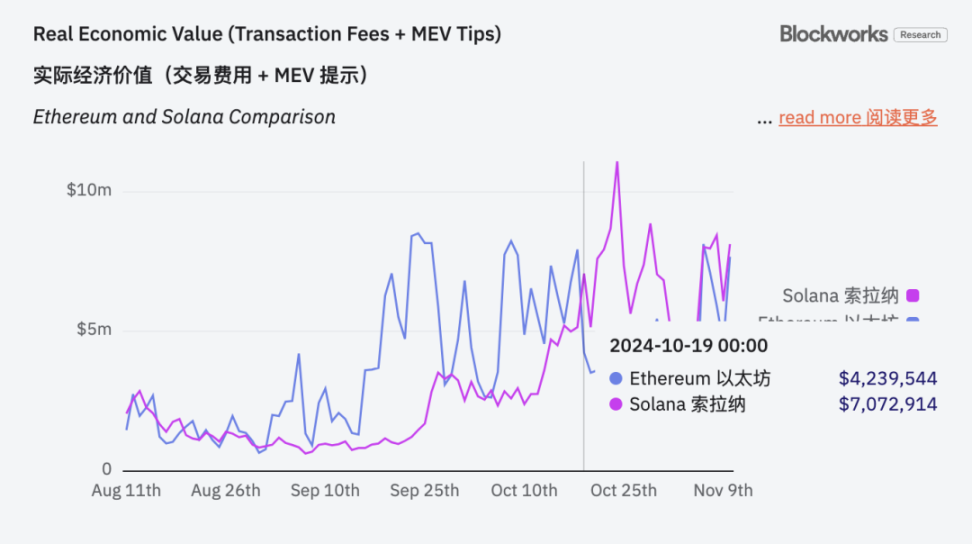

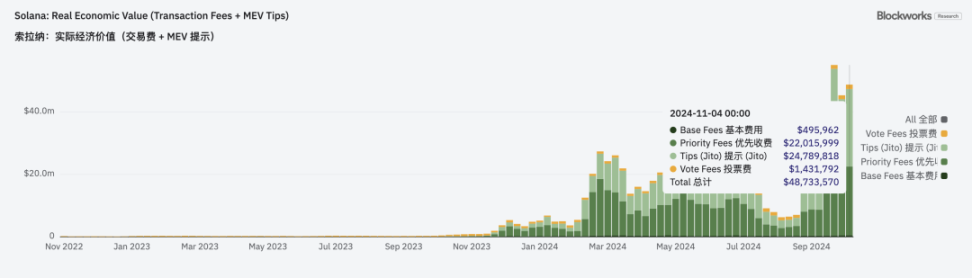

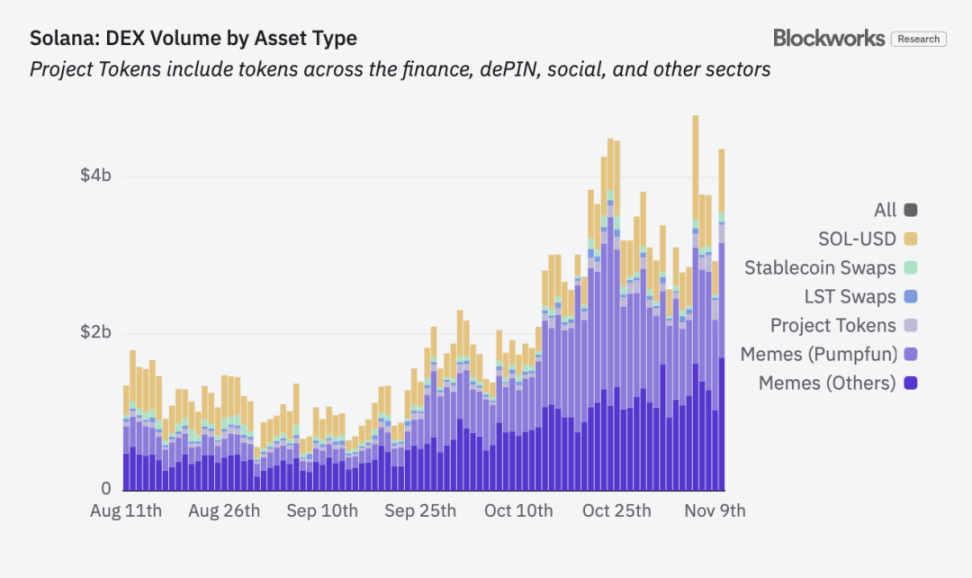

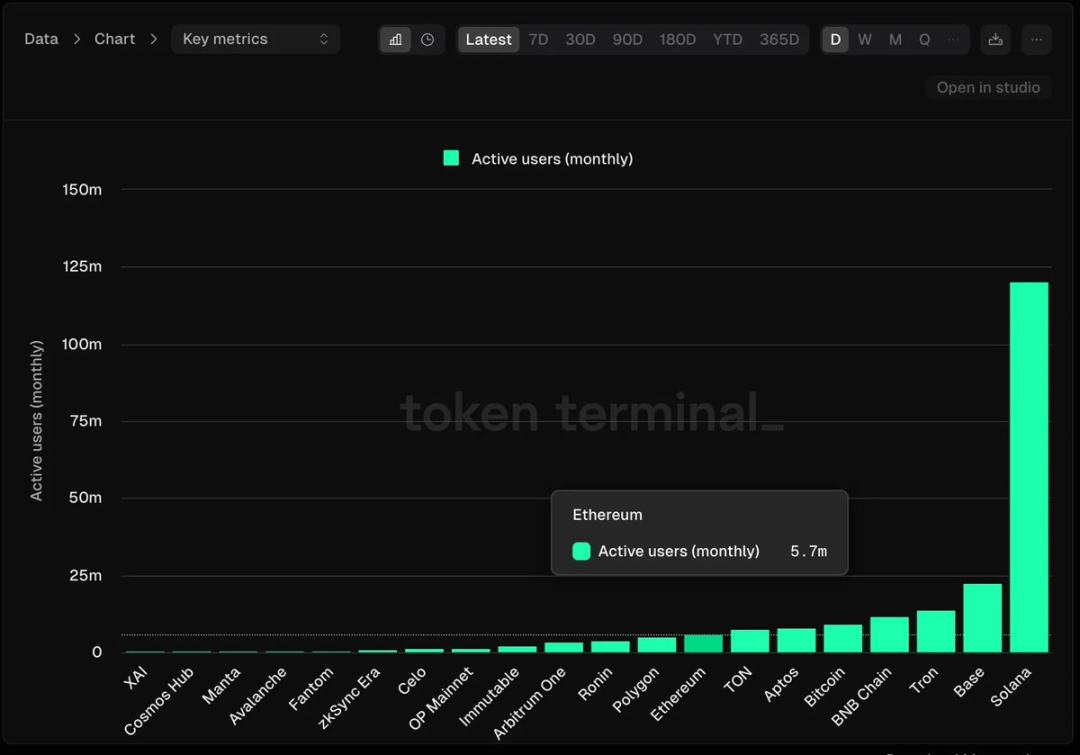

除 BTC 之外,ETH 也已站上 3300 美元关口,当前暂报 3327.4 USDT, 24 小时涨幅 3.7% ;SOL 则已站上 220 美元关口,当前暂报 221.27 USDT, 24 小时涨幅 4.96% —— 从这两大头部生态的竞速来看,SOL 似乎将先于 ETH 向新高发起冲击。

其他主流 Alt-coin 普遍也都迎来了上涨,但涨幅大小不一。DOGE 携“马斯克概念币”之威大涨 22% ,当前暂报 0.36 USDT;OpenAI 创始人 Sam Altman 明牌喊单“对加密货币的光明未来充满信心”之后,其所创建的 Worldcoin(WLD)更是大涨 28% ,当前暂报 2.78 USDT……

美股方面,各种 Crypto 概念股同样涨势凶猛。MicroStrategy(MSTR)一度突破 360 美元大关,收盘报价 340 美元,涨幅 25.73% ;Coinbase(COIN)收盘报价 324.24 美元,涨幅 19.76% 。

受整体行情上行影响,加密货币总市值也迅猛增长。CoinGecko 数据显示,目前加密总市值已突破 3.1 万亿美元, 24 小时上涨 6% 。加密用户交易热情亦明显上升,Alternative 今日恐慌与贪婪指数报 80 ,创今年 3 月以来新高,等级已达“极度贪婪”。

衍生品交易方面,Coinglass 数据显示,过去 24 小时全网爆仓 6.58 亿美元,空单爆仓虽依旧占据过半比例,但多单爆仓规模同样高达 2.8 亿美元。从币种来看,其中 BTC 爆仓 2.51 亿美元,ETH 爆仓 8759 万美元。

长线叙事:牛市回归,剑指十万

关于“牛回”的故事,我们在《比特币再创历史新高, 75000 美元是大牛市起点吗?》一文中已进行过细致剖析。

简而言之,随着特朗普的胜选,业界预测监管对于加密货币的态度将迎来 180 度的转变,这将改善业界的发展环境,为新一轮行业爆发奠定基础。

市场对于特朗普胜选的反应相当迅速。SoSoValue 数据显示,大选当周(美东时间 11 月 04 日- 11 月 10 日)美元流入加密货币市场周净流入达 62.83 亿美元 —— 其中,美国比特币和以太坊现货 ETF 周净流入达 17.92 亿美元;法币支持稳定币(USDC、USDT、FDUSD、TUSD、PYUSD、USDP、GUSD)周净流入达 44.92 亿美元 —— 创 2022 年 1 月以来单周净流入的新高。

多家机构及多位大佬也纷纷给出了对于后市行情的积极预测,“ 10 万”美元似乎已成为了 BTC 的下一个关键点位,我们在《BTC 正式迈入“ 8 万美元时代”, 10 万还远吗?》中也对各路观点进行了细致梳理。

短线可能:暴涨之余,警惕回调

在这篇文章中,我们更想聚焦于潜在的回调风险,虽然这可能是多数投资者不太愿意面对的话题。

综合来看,我们认为当前市场所面临的回调因素主要有三层。

回调诱因一:政策兑现预期

第一项因素为特朗普的政策兑现预期,即业界能否迎来在特朗普胜选之后如愿迎来预期的监管环境变化。

对此,各路机构也在预测上也持不同看法 —— 福布斯强调“虽然市场普遍持乐观态度,但监管变化的程度仍不确定,具体仍将取决于白宫和国会的政策”;投资银行 TD Cowen 虽认为监管环境会如预期般转变,但也强调“特朗普团队的重点是延长减税和解决关税及贸易问题,加密货币不会成为其首要任务”,所以政策落地的力度及时间仍有待商榷。

这里还存在一个较微妙的情况,即特朗普上任时间为明年 1 月 20 日,距今仍存在约 2 个月“前景较为乐观,但无法实际落地”的窗口期。有较为谨慎的观点认为这意味着利好尚未真正确定,但也有诸如 Matrixport 的乐观派认为这将给予“市场几周的时间来维持这一涨势” —— 相对而言我们更倾向于后者的判断,毕竟“信心是第一生产力”,几个月时间足以跑完一轮牛市。

总而言之,政策的兑现状况将是本轮牛市能否维系的决定性因素,但考虑到窗口期的存在,该因素对于短线行情的影响暂时或许不会发酵。相对而言,后两项因素或将更直接地短线行情的走势。

回调诱因二:“放水”节奏变化

第二项因素为特朗普胜选后对美联储降息节奏的影响,即胜选是否会削减市场此前的降息预期。

此前,我们曾在《大选落地后最重要的风向标:特朗普经济政策会终结美联储放水吗?》一文中对该因素有过分析。

结合最新市场情绪来看,多家机构已预判特朗普的胜选将直接导致 2025 年之前的美联储降息预期有所降低 —— 当前美联储在 12 月降息 25 个基点的可能性为 68% ,而特朗普获胜前的可能性约为 83% 。

本周,包括鲍威尔(北京时间周五 4: 00)在内的多位美联储官员将密集发表讲话;此外 10 月 CPI 数据(北京时间周三 21: 30)的公布同样会对市场的降息预期造成重大影响。这或许是左右本周市场后续走势的最关键要素。

回调诱因三:逐渐攀升的杠杆率

第三项因素则是当前市场逐渐攀升的杠杆率,客观上这已为行情的大幅波动创造了条件。

Coinglass 数据显示,全网比特币期货合约未平仓头寸已达 59.45 万枚 BTC(约合 523 亿美元),持续刷新历史新高;全网 BTC 期权未平仓头寸的名义价值为 344 亿美元,同样创下了历史高点。

由于衍生品的头寸规模会受到基础标的资产价格的影响,考虑到 BTC 已创下新高,实际的杠杆率状况或许尚未达到新高级别,但当下的攀升态势仍值得警惕。

回顾过往行情,杠杆是牛市的助推机,也是极端行情的导火索。预判行情走势固然不能“刻舟求剑”,但风险的控制却是永恒的课题。

一、只有尾部的链和应用才需要链抽象,头部不需要

我们从两个角度论证这种观念的错误之处:

现状并非 「只有头部链和应用有流量」。

未来不可能建立在单链之上,也不会 「只有头部链和应用有流量」。

目前的多链生态并非 「只有头部链和应用有流量,所以不需要链抽象」。

需要明确的一点是,C 端用户的社交媒体流量感知与链的实际运营状况之间并不对等。

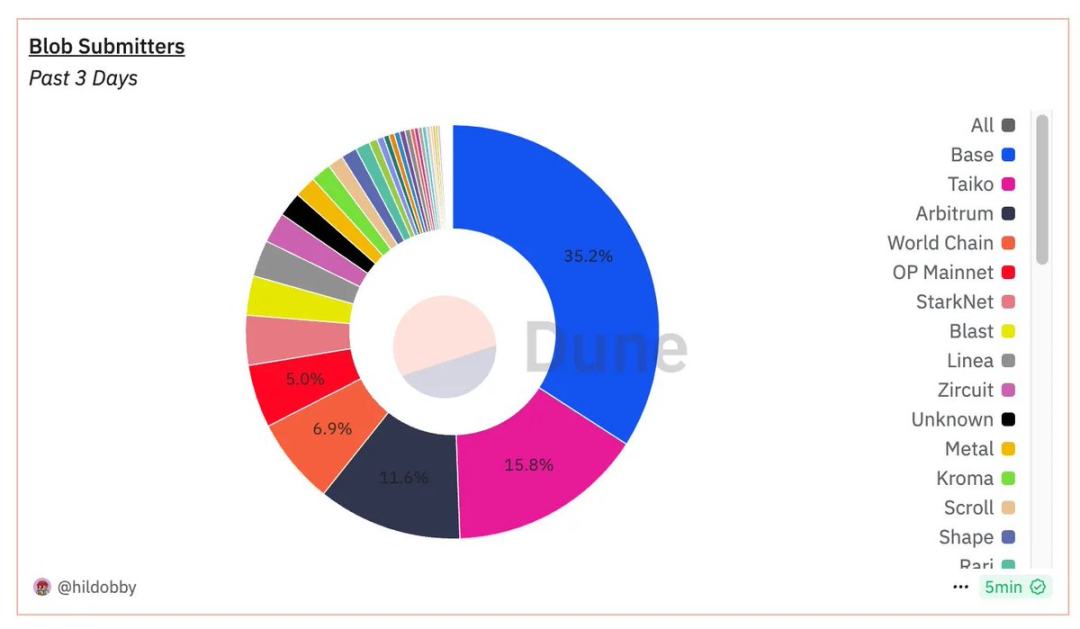

1)风头正盛的 Base 链的真正起量始于 3 月,距今也只有 8 个月的历史。从向以太坊提交的 blob 数量看,Base 的优势并非碾压性的。

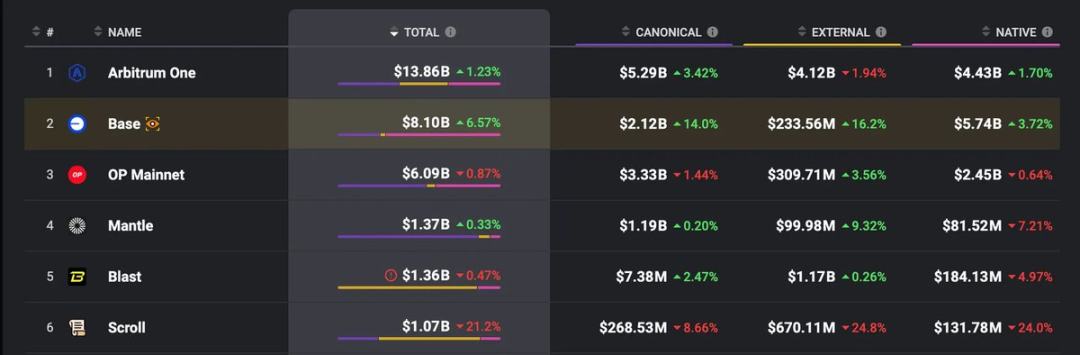

2)从 TVL 角度,一些 C 端用户当下感知不明显的 L2,比如 Arbitrum, Mantle 等沉淀了大量的 TVL,而链抽象可以将这部分沉淀的流动性真正利用起来。

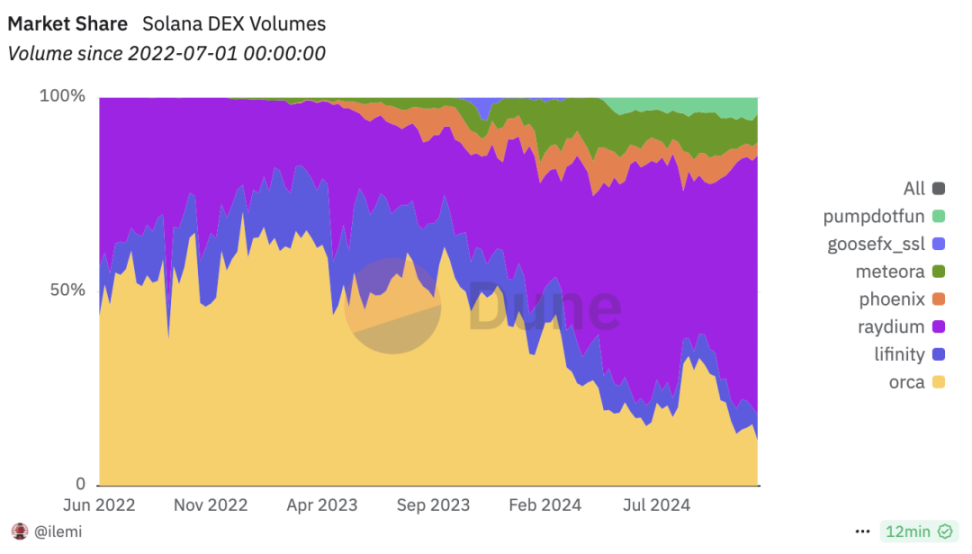

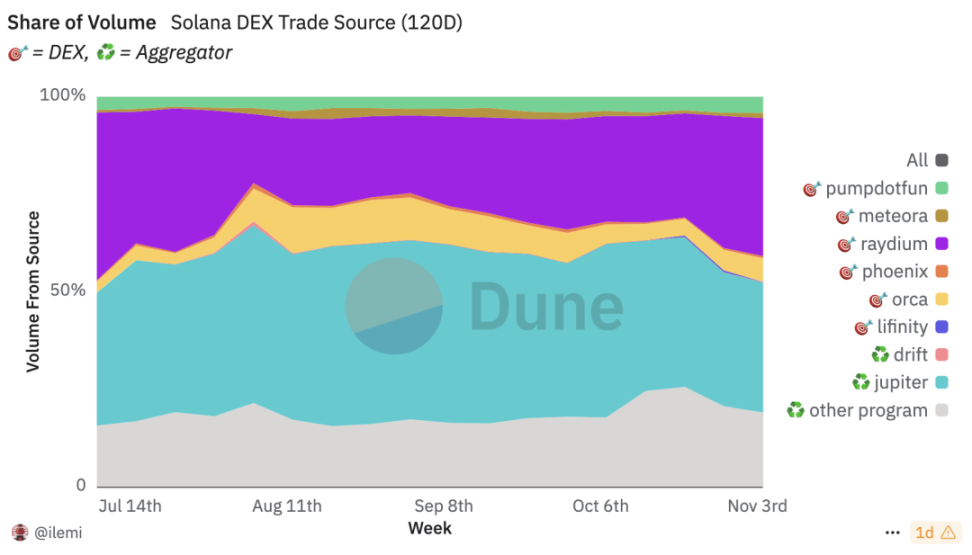

3)从月活角度,Solana 遥遥领先,500 万月活以上的公链共有 9 个, TON 和 Aptos 都超过了 Ethereum。

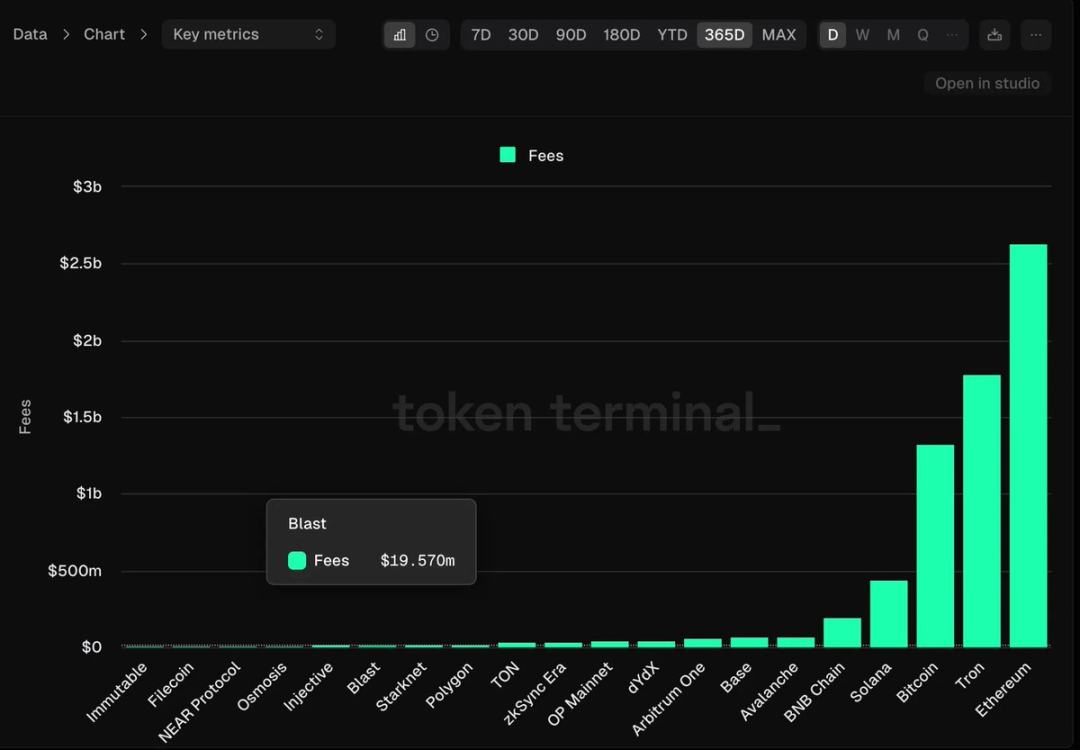

4)从费用角度,排名前 5 位的是 Ethereum, Tron, Bitcoin, Solana 和 BNB,就连 10 名开外的 Polygon, Blast, TON, Starknet 一年也可以产生 2000-3000 万美元的费用收入,认为这些链「没有流量」是不合理的。

面对破碎的多链现状,有两种「去碎片化」思路:

一种认为多链是未来,链抽象帮助解决碎片化问题,让用户在多链之间畅通无阻。

一种认为单链是未来,目前的小碎片之后都会灭亡,应该集中资源发展强势 L1。

单链未来显然是站不住脚的。

1)任何单体链的扩容都不可能是无限的。如果你对 Web3 的未来有信心,就不会天真地认为能将整个 Web3 建立在一个状态机上。

2)不存在完美的链,区块链不可能三角之间总要做权衡,不同链的优势是相对场景而言的。

3)依赖单一链=集中风险,如果出问题,整个生态系统可能受到严重影响。

4)单一、集中的生态系统是对创新性的扼杀和去中心化精神的背离。

未来也不可能「只有头部链和应用有流量,所以不需要链抽象」。

1)愈发多元的 L2 生态:目前 L2 Beat 收录的 L2 超过了 100 条,待上线的超过 80 条。Unichain, Movement 等也将登场,我们无法预测一年后前三大 L2 的位置是否还和今日一致。

2)新 EVM L1 的崛起:新兴的并行 EVM L1,如 Monad, Sei 等因可扩展性优势受到了广泛关注和资本青睐。Berachain 也吸引了大量社区成员。

3)非 EVM 生态的活跃:Solana 上出现了 Sonic 这样 EVM 兼容的 L2 项目。Move 语言的 Sui, Aptos 因技术创新备受青睐,生态也初具规模。

4)Appchain 部署门槛持续降低:@AndreCronjeTech 曾发文表示 L2/Appchain 的建造复杂性被低估了,而评论区的 @ItsAlwaysZonny 和 @0xkatz 在十几分钟内就部署好了一条 andrechain,并且表示每个月的运营成本只需要一千美元。

总结来说,我们面临的是一个不可逆转的多链未来,链抽象的到来不以任何个人意志为转移。

二、链抽象把风险也抽象了,会带来安全问题

对这个问题的回答包括三个要点:

在链抽象的交易逻辑下,用户对每笔交易的底层交互逻辑保有知情权。

链抽象的出发点并非去干涉用户与什么 dApp 交互的决策,而是使用户做好的决策更无感、更高效地得到执行。

有很多种方案可以帮助用户判断要不要信任 dApp。

首先,链抽象并没有剥夺用户知情权,或者掩盖底层交互。用户随时可以检查每一笔交易的详情。

其次,链抽象也不会平白无故提高用户和所谓不安全 dApp 的交互意愿和频率。

一个事实是:当用户计划使用一款 dApp 的时候,已经默认「该 dApp 会选择一个值得信任的链,并且产生值得信任的交互」。

是用户的信任驱使其做出与 dApp 交互的决策,链抽象并非干涉用户决策,只是在用户决策之后提高了交互效率。

所以交互安全问题的核心还是用户如何决策,而不在于决策后如何执行。目前已经有很多方案去帮助用户思考和决策要不要信任某个 dApp,链抽象方案的风控层是其中之一。

三、链抽象并没有根本上解决碎片化问题

这个问题的提出和大单体链沙文主义有异曲同工之处,说白了这不是链抽象的问题,而是提问者的幻想。

我们从两个受众群体出发去定义碎片化问题的解决。

对于用户来说,碎片化带来的最直接的问题就是:需要在多链之间手动桥接,需要准备不同的 gas 代币,需要频繁在多链之间管理余额。

而链抽象已经解决了这个问题,允许用户使用任意链的任意代币余额和任意 dApp 交互,任意链上的流动性在购买力上都是等效的。

对于开发者来说,碎片化问题的解决有两种思路:

1)全链部署智能合约,但用户侧体验的割裂依然存在。

2)只在一条链上部署,但可以被任意链的用户访问,可以无缝引入其余链的流动性,这就是链抽象的解决方案。

所以链抽象已经可以从用户侧和开发者侧都解决碎片化问题。

至于所谓的完全统一底层区块链流动性,这是不可行的。不同区块链之间存在共识机制、数据结构和经济模型等的根本差异,不可能做到原子化的等效,否则就还是回到了要在单一链上建立整个 Web3 的问题。

关于「链抽象」的常见误解

关于「链抽象」的常见误解 作者:HelloLydia¹³ 来...